¿Es Posible Pagar las Leliq con Impuesto Inflacionario?

Durante la campaña electoral de 2019 el entonces candidato a presidente Alberto Fernández dijo que iba a dejar de pagar los intereses de las Leliq (letras de liquidez del Banco Central) para financiar aumentos de jubilaciones. Cuatro años después la promesa del candidato y actual presidente quedó en la nada.

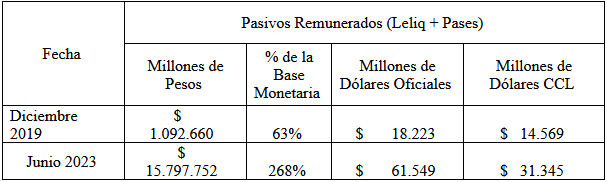

El 10 de diciembre de 2019 los pasivos remunerados del BCRA (Leliq + pases netos) alcanzaban un total de $1.092.660 millones, lo cual equivalía a un 63% de la base monetaria. Al 30 de junio del corriente año estos pasivos totalizaban $15.797.752 millones y 268% de la base monetaria. En dólares oficiales la deuda del BCRA pasó de USD 18.223 millones a USD 61.549, y al dólar libre (CCL) el aumento fue de USD 14.569 millones a USD 31.345 millones. En pesos de diciembre de 2019, la misma se incrementó de $1.092.660 millones a $2.724.702 millones.

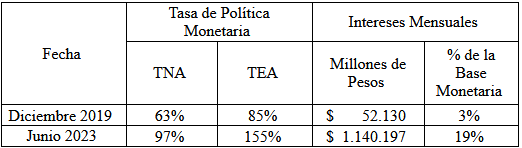

La tasa de política monetaria aumentó en el mismo período del 63% al 97% nominal anual o del 85% al 155% efectiva anual. El aumento de los pasivos remunerados y de la tasa llevó los intereses mensuales pagados por el BCRA de $52.130 millones en diciembre de 2019 a $1.140.197 millones en junio de 2023. Como porcentaje de la base monetaria los intereses mensuales pasaron del 3% en 2019 al 19% en 2023.

Está más que claro que el stock de pasivos remunerados y las altas tasas de interés que pagan son un problema. No creo que haya algún economista que quiera asumir como ministro del próximo gobierno para heredar una bola de Leliq más grande que la actual. También podemos pasarnos horas discutiendo qué se podría haber hecho diferente para evitar llegar a la situación actual, sin embargo, prefiero usar el tiempo para pensar en soluciones al problema por lo que a continuación voy a enumerar las posibles alternativas e intentaré evaluar una en particular.

- Licuación: El BCRA puede provocar un salto discreto del nivel de precios que licúe el valor real de los pasivos remunerados. Se puede implementar con una devaluación o simplemente rescatando el 100% de las Leliqs con emisión monetaria. El costo de esta alternativa es el shock inflacionario inicial y la pérdida de credibilidad que una licuación provoca.

- Canje por bonos del Tesoro: En este caso las Leliqs son rescatadas a cambio de un título emitido por el Tesoro de la Nación. El bono se paga con ingresos tributarios futuros. Hay una gran variedad de formas de implementar esta alternativa, pero la clave es si se hace a valor de mercado o no. O sea, si USD 100 de Leliq se canjean por un bono con valor nominal USD 100 o si se canjean por bonos cuyo valor de mercado es USD 100. El costo de esta alternativa es que aumenta la deuda del Tesoro y se necesita un superávit fiscal más alto para su servicio (más ajuste). Además, si el rescate no se hace a valor de mercado se incurre en un costo por pérdida de credibilidad.

- Crecimiento: Las Leliq son rescatadas a medida que la demanda de base monetaria aumenta. En teoría puede funcionar, pero es un proceso lento y riesgoso. Lento porque si suponemos que el próximo gobierno arranca con una relación de $3 de Leliq por cada peso de base monetaria y la demanda base se duplica estos pondría la cantidad de Leliq en igualdad con la base monetaria. O sea, incluso con un fuerte aumento inicial de la demanda de dinero las Leliq seguirían representando una fracción importante de la base monetaria y de ahí en más habría que depender del crecimiento gradual de la demanda de dinero para continuar con el desarme. Es riesgoso porque mientras las Leliq sigan existiendo constituyen una fuente de inestabilidad macroeconómica ya que son fondos muy líquidos que pueden alimentar una corrida cambiaria ante la menor duda del mercado.

- Pagarlas con impuesto inflacionario: En este caso el BCRA emite base monetaria para pagar las Leliq “gradualmente” sin licuarlas. El costo de esta alternativa es que la inflación será elevada por un tiempo potencialmente largo a menos que se esté dispuesto a tolerar una inflación muy alta al principio. A continuación, voy a analizar más en detalle esta alternativa con un modelo relativamente sencillo pero que captura los puntos más importantes del problema.

¿Cuánta inflación necesitamos para pagar las Leliq?

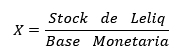

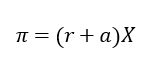

Primero voy a explicar que significa para mí pagar las Leliq. Definamos como X a la ratio de Leliq y base monetaria, o sea

Vamos a decir que las Leliq se pagan si la ratio de Leliq a base monetaria disminuye en el tiempo y converge a cero en el largo plazo sin dar un salto discreto ya que esto implicaría una licuación. En particular, supongamos que el BCRA elige una política que disminuye X a una tasa anual a. En este caso a es la velocidad a la cual se desarman las Leliq. Si suponemos que la demanda de dinero es estable, que el nivel de precios es proporcional la cantidad de base monetaria y que la tasa de interés nominal que pagan las Leliq incorpora la inflación entonces tenemos que la tasa de inflación, 𝜋, está determinada por

donde es la tasa de interés real que pagan las Leliq. La fórmula anterior nos dice que la inflación es mayor cuanto mayor es:

- La relación entre Leliq y base monetaria

- La tasa de interés real

- La velocidad de repago de las Leliq

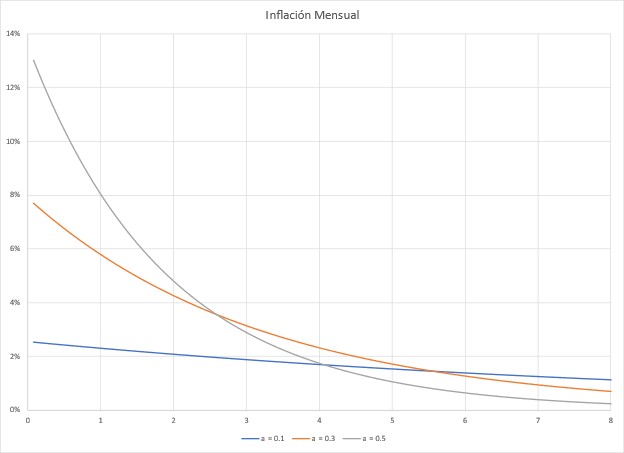

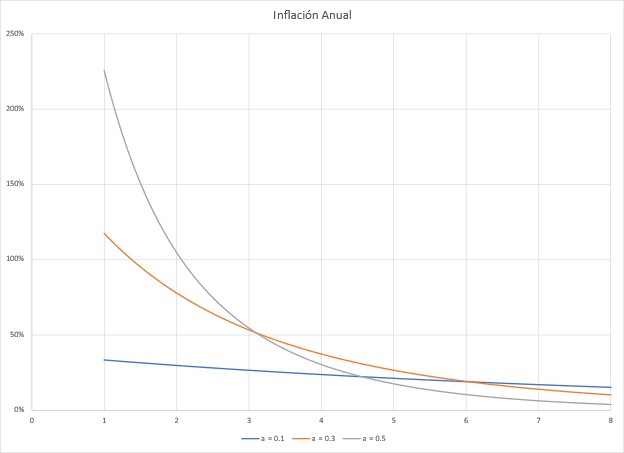

Veamos a continuación tres escenarios posibles suponiendo que la tasa real de interés es 0 y que las Leliq equivalen a tres veces la base monetaria. En el primer escenario vamos a suponer que el BCRA elige pagar las Leliq a una velocidad relativamente baja , en el segundo escenario la velocidad de repago es media

y en el tercero es relativamente alta

En el primer escenario la inflación arranca en 2,5% mensual y acumula un 33% al cabo del primer año. La inflación baja lentamente y para el año 4 se ubica en 1,7% y 23,6% anual. En el año 8 la inflación es de 1,1% mensual y 15,2% anual. En el segundo escenario la inflación arranca en niveles similares a los actuales, cerca del 7,5% mensual. Al cabo del primer año desciende al 5,8% mensual y 118% anual interanual. En el año cuatro la inflación mensual arranca en 2,3% y 37% interanual. Para el octavo año la inflación mensual desciende a 0,7% mensual y 10% anual. En el último escenario donde la velocidad de repago es la más alta la inflación mensual arranca en 13% y acumula un alza de 226% en el primer año. Al llegar el año cuatro la inflación mensual se ubica en 1,7% mensual y 30% anual. Para el octavo año la inflación mensual es de 0,2% y la anual es inferior al 4%.

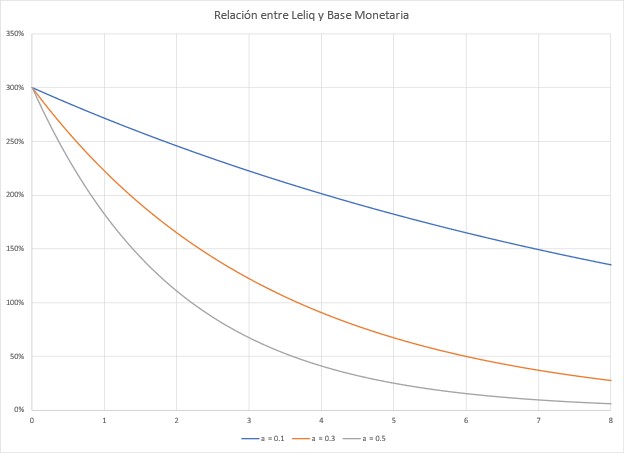

Si miramos la evolución de la relación entre el stock de Leliq y la base monetaria vemos que en el primer escenario donde la velocidad de repago es baja el desarme de las Leliq es lento y al cabo de cuatro años el stock de Leliq duplica a la base monetaria mientras que en el escenario medio la misma se ubica debajo del 100% y en el escenario de alta velocidad de desarme las Leliq representan menos del 50% de la base monetaria. Si nos enfocamos en el octavo año en el primer escenario las Leliq siguen altas y representan un 130% de la base monetaria mientras que en los otros dos casos disminuyeron significativamente al 30% y 10% de la base monetaria. Pagar las Leliq con emisión (impuesto inflacionario) no es fácil y de intentarlo el BCRA enfrenta un duro trade off entre inflación inicial y velocidad de repago.

Antes de concluir me gustaría aclarar algunos puntos sobre este ejercicio y discutir un par de supuestos que están implícitos en las simulaciones que presentamos y que pueden afectar a los resultados. El primer supuesto es que no hay financiamiento del BCRA al Tesoro. Si el BCRA tiene que emitir para pagar las Leliq y para financiar al Tesoro entonces la inflación será mayor todavía. También se supone en este análisis que la demanda de dinero no aumenta. Es razonable pensar que la demanda de dinero puede aumentar si mejoran las expectativas, la economía crece y la inflación baja. Más demanda de dinero es igual a menos inflación. Por último, cabe aclarar que en este análisis las Leliq no brindan servicios de liquidez y que la inflación solo depende de la velocidad a la que crece la base monetaria. Si las Leliq son dinero entonces el repago de las Leliq mediante la emisión de base es menos inflacionario.

El próximo gobierno enfrenta muchos desafíos. En esta nota traté de concentrarme en el desarme de las Leliq utilizando el impuesto inflacionario como herramienta. Los números expuestos muestran que si se quiere disminuir significativamente el stock de Leliq la inflación resultante es alta (arriba de los tres dígitos en el primer año) y si bien decrece en el tiempo se mantiene alta durante varios años. La alternativa de un desarme de las Leliq más lento provoca menos inflación inicial, pero mantiene viva la posibilidad de una corrida contra las Leliq por más tiempo. Por último, permítanme dejarles un número más que sale de este análisis. Si la tasa real de interés es cero entonces la inflación acumulada a lo largo del tiempo necesaria para pagar las Leliq no depende de la velocidad de repago y está dada por la siguiente fórmula

Si ponemos entonces tenemos que la inflación acumulada necesaria para pagar las Leliqs es de 1900%. Está complicada la cosa…