Nacionalizaciones y Desnacionalizaciones de Depósitos

Columna Perspectivas del mes de septiembre 2021. Esta sección del Centro de Economía Aplicada (CEA) de la UCEMA provee un análisis de destacados economistas con orientaciones y enfoques diferentes respecto de los problemas económicos de nuestro país y el mundo

La historia del encaje bancario ilustra a las mil maravillas que el BCRA no ha sido un instrumento al servicio de la estabilidad monetaria. Por el contrario, ha sido un instrumento de sucesivos gobiernos al servicio de otros objetivos, tales como el financiamiento del Tesoro nacional, la licuación del valor de los préstamos o la planificación y redireccionamiento del crédito hacia sectores privilegiados por razones ideológicas.

El sistema bancario comercial argentino fue nacionalizado o marcadamente centralizado en cuatro ocasiones. Entre 1946 y 1957, entre 1974 y 1978, entre 1982 y 1990 y entre 2003 y el presente. Una nacionalización se define por un agudo incremento del encaje global, variable que medimos así:

El encaje técnico es el circulante en poder de los bancos o caja chica, y el encaje remunerado es, en la actualidad, el stock de letras remuneradas que el BCRA coloca en los bancos comerciales. En la práctica, medimos el numerador del cociente por la suma de la base monetaria M0 y los pasivos no monetarios del BCRA (las citadas letras) menos el circulante en poder del público, y el denominador por la diferencia entre el agregado monetario M3 y el circulante en poder del público.

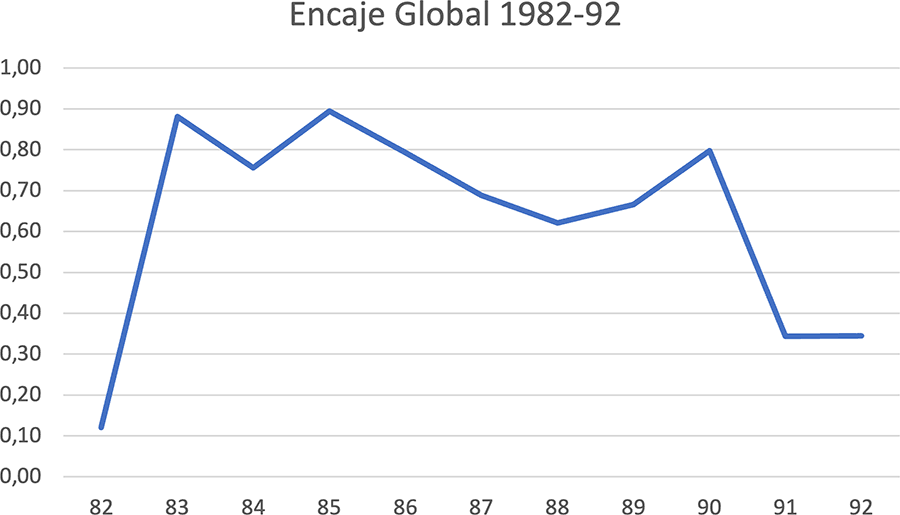

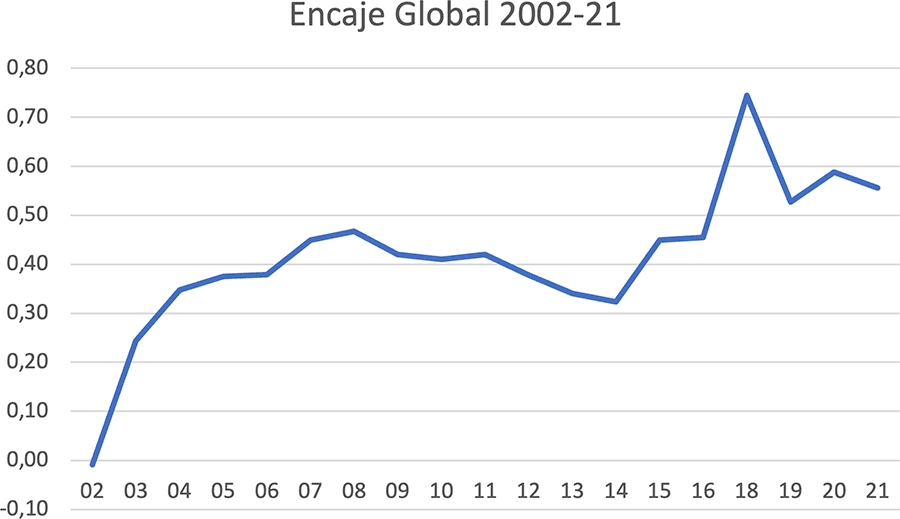

Así medido, el encaje global saltó de un 12% de los depósitos en 1973 a un 42% en 1978, de un 12% en 1982 a un 89% en 1983, fluctuando dentro del rango 62%-90% hasta 1990, y de un 25% en 2003 a un 78% en 2018, ubicándose en la actualidad cerca de un 56%. Para el período 1946-1957, el BCRA sólo informa el encaje técnico. (Fuente: Panorama Monetario y Financiero, Gerencia de Estadísticas Monetarias, BCRA.)

Examinemos el impacto monetario de una nacionalización de depósitos, tomando como ejemplo la de 1982. El propósito de esta nacionalización o centralización de depósitos fue licuar el valor de las deudas empresarias y por esta vía reflotar la actividad económica. Para ello el gobierno entendió que era necesario licuar los depósitos bancarios. El esquema a tal fin consistió en: a) aumentar a un 100% el encaje sobre los depósitos al 30 de junio, b) comprar la cartera de préstamos a esa fecha con emisión de base monetaria, c) programar una emisión mensual de base monetaria para que los bancos pudieran refinanciar a tasa regulada los préstamos, y d) fijar las tasas de interés pasiva y activa en niveles inferiores al de la inflación. Por medio de b) el BCRA compensaba la destrucción de dinero secundario que había promovido por medio de a), hacía posible que los bancos pudieran elevar el encaje de la noche a la mañana y preservaba el nivel original de la oferta monetaria. Por medio de c) el BCRA podía orientar el flujo de crédito nuevo hacia sectores y regiones que planeara conveniente, y sostener el crecimiento de la oferta monetaria en línea con la inflación (el propósito de esta reforma no era bajar la inflación). Por medio de d) el BCRA licuaba finalmente en términos reales tanto los depósitos (pasivos de los bancos) como los préstamos (activos de los bancos).

La reforma produjo un cambio de 180° en la naturaleza y el funcionamiento del sistema bancario. La desregulación financiera de 1977 había creado un sistema bastante libre. Hasta junio de 1982, las tasas de interés pasivas y activas eran fijadas libremente por el mercado y el encaje era uniforme y bajo. En particular, el encaje era igual a 6.3% de los depósitos y el multiplicador monetario ascendía a 4.6. A partir de julio de 1982, el encaje medio del sistema aumentó a 80% (100% sobre los depósitos viejos y 0% sobre los depósitos nuevos a tasa libre y a 90 días de plazo que los bancos pudieran captar) y el multiplicador se redujo abruptamente a 1.05 en julio y se estabilizó en 1.2 en meses subsiguientes. De esta manera, los bancos se convirtieron en simples bocas de captación de fondos y entrega de préstamos evaluados según criterios de burócratas y funcionarios políticos. Y se plantó la semilla de una futura gran expansión monetaria, o un canje compulsivo de deuda, el día que el sistema fuera normalizado, el encaje rebajado y el multiplicador aumentado.

A fines de 1989, el gobierno comprendió que la política de encajes vigente eran incompatible con la estabilización monetaria. Había que desnacionalizar el sistema para que el BCRA retomara el control de la oferta de dinero.

El Plan Bonex consistió en un canje compulsivo de los depósitos bancarios a plazo fijo, y de algunos títulos públicos, por un bono en dólares que rendía una tasa de interés fija (Bonex 1989). El BCRA canjeó en forma unilateral los depósitos indisponibles y especiales de los bancos comerciales por un monto equivalente de bonos en dólares. A su vez, los bancos canjearon también unilateralmente los depósitos del público por bonos en dólares. De esta forma, en enero de 1990 desapareció abruptamente del balance del BCRA el pasivo remunerado que dislocaba el comportamiento de la oferta monetaria. En contraste con la reforma de 1982, el objetivo del Plan Bonex no fue licuar el valor de los depósitos de la banca comercial en el BCRA sino alargar el plazo de esta deuda y cambiar la moneda en la que estaba denominada, a fin de retomar el control de la oferta monetaria. El costo fue una grave pérdida de reputación del Estado argentino como pagador de sus obligaciones y una flagrante violación de contratos pactados libremente entre bancos y depositantes.

La triste historia ha vuelto a repetirse. Aunque unos 20 puntos menor que el vigente a fines de 1989, el encaje global es muy elevado. De la nacionalización de 1946 se salió con expansión monetaria e impuesto inflacionario. De la nacionalización de 1982, con el Plan Bonex. Si bien es muy improbable, también se podría salir con superávit fiscal o con préstamos del exterior. ¿Qué mezcla nos aguarda?