Evolución de los Agregados Monetarios con “Emisión Cero”

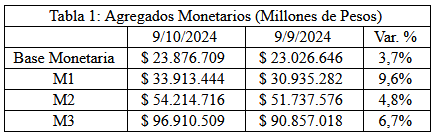

Como podemos observar en la Tabla 1, la cantidad de dinero está aumentando. En los últimos 30 días la base monetaria aumentó 3,7% y la cantidad de dinero aumentó entre 4,8% y 6,7% según el agregado monetario que se considere. Si bien el eslogan de emisión cero se repite como un mantra, lo cierto es que el Banco Central de la República Argentina (BCRA) no dice que va a mantener constante la base monetaria de ahora en más.

A fines de julio, el BCRA publicó los lineamientos de la segunda etapa del programa de estabilización1. Entre los principales puntos del programa se destacan los siguientes:

- No se emite más para financiar al Tesoro: El BCRA continúa con su política de no asistir financieramente al fisco.

- No se emite más para pagar intereses sobre los pasivos remunerados: Los pasivos remunerados fueron eliminados de la hoja de balance del BCRA mediante una serie de operaciones donde los pases y Leliq fueron canjeados por títulos públicos emitidos por el Tesoro.

- No se emite más para comprar dólares: Si bien el BCRA sigue comprando dólares, los pesos que inyecta por las compras en el MLC son esterilizados con ventas parciales en el MEP y el CCL.

- La base monetaria no podrá superar el monto que tenía la base monetaria ampliada al 30 de abril de 2024, es decir, 47,7 billones de pesos.

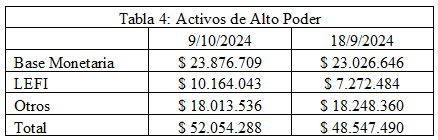

Al 9 de octubre la base monetaria se ubicaba levemente por debajo de los 24 billones de pesos. Esto implica que, en principio, la base monetaria puede duplicarse con relación a los niveles actuales. ¿Cómo se daría esto sin violar el programa anunciado? Los bancos tienen LEFI que son letras del tesoro que pueden venderle al BCRA. A la fecha, los bancos tienen más de 10 billones de pesos en LEFI. Además, el Tesoro tiene una cuenta en pesos en el BCRA con un saldo de 13 billones de pesos. El Tesoro puede gastar esos pesos y ponerlos en circulación. Si los bancos entregaran los 10 billones de LEFI al BCRA y el Tesoro gastara los 13 billones de su cuenta en pesos, entonces la base monetaria llegaría prácticamente al límite de 47,7 billones que se impuso el BCRA. ¿Significa esto que la cantidad de dinero en la economía puede llegar a duplicarse? La respuesta corta es no y para justificarme voy a usar el clásico modelo del multiplicador bancario adaptado a nuestro caso para descomponer el aumento en M3 observado en el último mes y plantear algunos escenarios sobre lo que podría pasar en el futuro con la oferta de dinero.

En cualquier libro de macro seguramente podrán encontrar una explicación del multiplicador, yo simplemente me voy a limitar a utilizar el siguiente resultado:

donde 𝑀 es la cantidad de dinero (circulante más depósitos), 𝑚 es el multiplicador monetario y 𝐻 es la base monetaria. Se puede demostrar que bajo ciertos supuestos el multiplicador está dado por

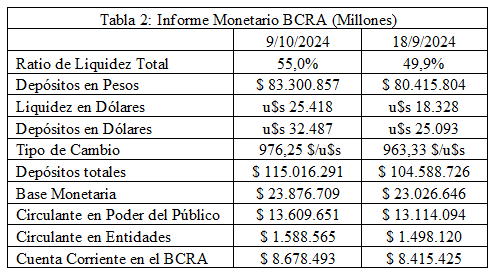

donde 𝑐 es el ratio de circulante a depósitos y 𝑒 es el efectivo mínimo (tasa de encaje). Para poder usar este modelito deberemos tener en cuenta dos factores muy importantes. El primero es que la base monetaria no es la variable relevante ya que los bancos pueden suscribir como efectivo mínimo otros activos, además de los depósitos en cuenta corriente en el BCRA. Entre ellos podemos destacar las LEFI y otros títulos públicos que los bancos tengan en su cartera. El segundo factor a tener en cuenta es que el modelo clásico supone que los bancos tienen justo el efectivo mínimo requerido, cuando en la práctica pueden tener más que el mínimo. En este caso, 𝑒 no es el encaje legar si no el ratio de liquidez que eligen tener los bancos. Aclarado esto, vamos a usar los datos publicados en el informe monetario diario del 15 de octubre los cuales corresponden al 9 de octubre.

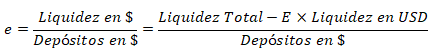

El ratio de liquidez publicado por el BCRA corresponde al total de los depósitos, o sea a los depósitos en pesos y dólares. Para calcular el ratio de liquidez de los depósitos en pesos vamos a usar la siguiente fórmula

donde la liquidez total es el ratio de liquidez total multiplicado por el total de los depósitos, 𝐸 es el tipo de cambio y la liquidez en dólares es la suma de los dólares en efectivo que tienen los bancos y la cuenta corriente en moneda extranjera de los bancos en el BCRA. Con

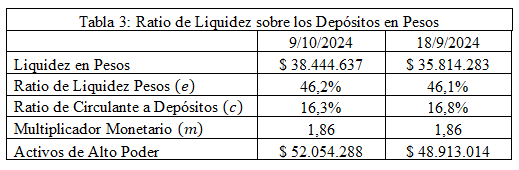

De la Tabla 3 podemos concluir que todo el aumento de 6,7% registrado por M3 en los últimos 30 días se debe a un aumento de los activos de alto poder y no a uno del multiplicador monetario, ya que este permaneció constante. En la Tabla 4 descomponemos los activos de alto poder en 3 partes y claramente podemos observar que el aumento de los activos de alto poder estuvo impulsado por un aumento en la posición de LEFI sin una correspondiente disminución de la base monetaria. Es más, la base monetaria aumentó en 850 mil millones.

¿De dónde salieron los pesos que alimentaron el aumento de los activos de alto poder y de M3? La respuesta es que los pesos salieron principalmente de la cuenta del Tesoro en el BCRA, ya que el 26 septiembre el Tesoro tuvo que usar 2,2 billones de pesos para pagar un vencimiento de bonos en pesos que fue renovado parcialmente.

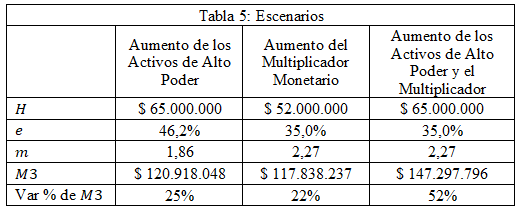

Para concluir quiero presentar algunos escenarios para entender adónde podría ir la cantidad de dinero en el futuro. En el primer escenario suponemos que el Tesoro pone en circulación los 13 billones de pesos que tiene en su cuenta en el BCRA. Los activos de alto poder aumentan de 52 a 65 billones de pesos y M3 aumenta un 25% a 121 billones aproximadamente.

A fines de año pasado la liquidez de los bancos sobre los depósitos en pesos estaba cerca del 90%. En la actualidad está en el 46%. Sin embargo, el efectivo mínimo requerido sobre los depósitos en es menor que el que tiene el sistema. Los depósitos en cuenta corriente tienen un efectivo mínimo del 45% mientras que para los plazos fijos se ubica en 25% o menos. Dada la composición actual de los depósitos, el efectivo mínimo promedio sería de 35% aproximadamente. Por lo tanto, en el segundo escenario vamos a suponer que los bancos ajustan la liquidez deseada sobre los depósitos en pesos y la llevan al encaje legal. O sea 𝑒 baja de 46,2% a 35% y el multiplicador aumenta de 1,86 a 2,27. En este caso M3 aumenta un 22%. Por último, tenemos el tercer escenario donde sumamos los cambios de los escenarios anteriores (los activos de alto poder aumentan 13 billones y el multiplicador pasa de 1,86 a 2,27). En este escenario, M3 crece un 52% con relación a los niveles actuales. Lo interesante de este escenario es que se corresponde con el escenario donde la base monetaria prácticamente alcanzaría el límite de 47,7 billones. A los 23 billones de base actual se le suman los 13 billones de la cuenta del Tesoro y los 10 billones de LEFI puesto que los bancos desarman su posición en este activo y así bajan su ratio de liquidez.

En conclusión, si bien en el programa actual del BCRA la base monetaria puede duplicarse esto no implica que la cantidad de dinero (M3) vaya a hacerlo. Nuestro análisis muestra que bajo el esquema actual la cantidad de dinero podría aumentar más de un 50% pero no duplicarse.

Alejandro M. Rodríguez

Profesor de Economía, Ucema