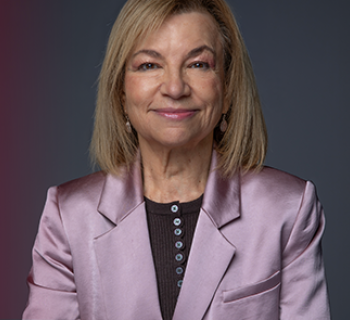

Vicepresident of Customer Success at Oracle

Novedades

International Hub

El UCEMA International Business Summit es una experiencia única diseñada para quienes buscan ir más allá de la teoría y sumergi

Próximos eventos

09

Marzo

12:30 hs

12:30 hs

Freedom Perspectives

María Blanco

Experiencia UCEMA

Formar profesionales íntegros, que contribuyan a construir un mundo más libre, próspero y justo, en un ambiente de innovación y excelencia.

Cristina Lorenzo

Lucas Miller

Estudiante de Economía

“Que una institución tan prestigiosa te elija para tenerte dentro de sus aulas fue algo impensado”

Samuel Ramos

Abogacía

“Hace dos años tuve la fortuna de ser beneficiado con una beca para estudiar en UCEMA. Esta Universidad ha sido mi hogar durante este tiempo, desde que vine desde mi querido Jujuy, brindándome innumerables oportunidades”

Campus Urbano

Las instalaciones de primer nivel optimizan el desarrollo de todas las actividades académicas.